未來的保殼戰(zhàn)爭,注定充滿新的猜想。在本報走訪的一系列上市公司中,有的歷史包袱沉重,且缺乏資方支持,也有的正在信心十足,即將迎來業(yè)務重組者……變數(shù),從來都是這個市場的最大機會!(李新江)

從劍指千億市值到跌破1元股價,ST海潤的沉浮給資本市場上了生動的一課。

3月15日,江蘇,這里是中國光伏組件出貨量最大的地區(qū),一場春雨淅淅瀝瀝結束。

與這種秩序感形成鮮明反差的,是ST海潤預計2017年業(yè)績大幅虧損和股價下跌帶來的失控感。一個月前,其發(fā)布2017年業(yè)績預告,預計全年虧損23.7億元-28.4億元,隨后,其股價跌破1元,成了滬深兩市第一只“仙股”。

“如果股票連續(xù)20個交易日收盤價均低于股票面值”,ST海潤將被迫終止上市。

眼下,跌入至暗時刻的海潤光伏,應該如何擺脫歷史包袱,實現(xiàn)自救?“光伏教父”楊懷進和“華君系”孟廣寶先后登場后,誰又將成為海潤下一個掌舵者?

一場自救

從2月1日開始,ST海潤股價首度跌破1元大關,隨后兩個交易日連續(xù)跌停,股價收于0.87元,其在6日因重大事項緊急停牌。

就在上述公告之前,1月30日,ST海潤及控股子公司已有4.26億元的累計銀行貸款等債務逾期。其中,流動資金借款共計3.15億元,銀行承兌匯票敞口共計1.11億元。

此外,ST海潤涉及7起訴訟(仲裁)案件,累計金額11.03億元。

龐大的資金缺口下,如何甩掉歷史包袱,引入新鮮血液,成為ST海潤亟待解決的問題。

3月12日晚間其披露停牌進展,“初步判定重大事項構成重大資產重組,且上述重大資產重組事項可能涉及資產出售等事項,將從3月6日起繼續(xù)停牌不超過1個月”。

此外,此次重大資產重組的合作方是誰,成為關注焦點。也許是同屬于光伏行業(yè),也許是高層高紀凡和楊懷進私下關系密切,天合光能借殼海潤光伏的消息開始流傳。

值得一提的是,2017年3月13日從紐交所退市后,天合光能一直在為回A做準備。

公開資料顯示,2017年12月,隨著福建國資委的退出,天合光能實控人高紀凡的某些投資平臺、常州一些地方民企投資集團,以及公司核心員工合資成立的基金成為天合光能新增股東。

2018年2月8日,天合光能在官網披露,在1月22日收到《江蘇證監(jiān)局關于確認輔導備案日期的通知》。

巧合的是,雙方的確有過一段令人回味的插曲。

更為重要的是,海潤需要面對2017年錯失的行業(yè)機遇,加快追趕。

對于2017年預計虧損23.7億元-28.4億元,其解釋為,“主要受2017年光伏市場行情下滑的影響,公司主要產品產銷量、市場售價及銷售毛利率下降。”同時,“由于境內電站受限電影響、境外光伏電站受綠證市場交易量下降影響,導致公司資產減值金額增加”。

不過,1月30日,A股31家光伏企業(yè)披露2017年凈利潤預告。其中,29家A股光伏企業(yè)預告在2017年盈利,僅2家出現(xiàn)虧損。

如生產單晶組件和硅片的隆基股份(601012)預計2017年凈利潤33億元-36億元,通威股份(600438)預計2017年凈利潤將增加8億-10億元。

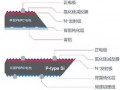

上海某券商光伏行業(yè)分析師則指出,“光伏行業(yè)分化趨勢明顯,未來的競爭核心在于各家企業(yè)的成本控制、應用級研發(fā),以及由此帶來的規(guī)模效應。”

從白衣騎士到“引狼入室”

海潤光伏走到今天,不得不提及其與“華君系”的恩怨情仇。

上市公司與其戰(zhàn)略投資者的利益博弈,在海潤光伏的案例中展現(xiàn)得淋漓盡致。

海潤光伏的前身是ST申龍,其在2011年1月發(fā)布重組方案,一方面通過資產、負債的整體出售,退出軟塑彩印及復合包裝產品生產、銷售領域戰(zhàn)略,另一方面通過新增股份換股吸收合并海潤光伏,使后者登陸資本市場。

2012年2月17日,海潤光伏借殼上市,創(chuàng)始人楊懷進被喻為“光伏教父”。2012年,海潤開始加速向光伏產業(yè)鏈的終端電站建設布局,公司負責人曾公開表示,“公司在下游電站以EPC和BT為主,適量持有運營。”

當年,其先后在新疆、甘肅、內蒙古、青海四地成立下屬公司或合資公司,開拓太陽能電站業(yè)務,計劃投資規(guī)模達200多兆瓦。

2012年5月,海潤光伏發(fā)布38億元定增,不過直到2014年6月25日,該預案才獲得證監(jiān)會核準。

伴隨著大量資金投入,以及周期較長的行業(yè)特征,海潤光伏的現(xiàn)金流開始緊張。2013年、2014年海潤連續(xù)兩年虧損,在2014年預虧公告中,海潤也坦承“由于公司增發(fā)資金到位較晚,較之以前承擔了較高的融資成本。”

“當時公司建設一些大型電站,預期就是資金快進快出,建完之后整體移交,相對沿用我們對國外市場的預判,沒有充分考慮國內政策市場的不穩(wěn)定。”海潤光伏證券事務部人士3月15日稱。

2015年1月23日,在2014年虧損9.48億元的情況下,海潤光伏實施了“10轉增20”的利潤分配方案,此后的1月27日、28日兩天,海潤光伏第一大股東——九潤管業(yè)減持了7845萬股,占比4.98%,累計套現(xiàn)接近7億元,從2014年12月到2015年4月,前三大股東九潤管業(yè)、紫金電子、楊懷進共套現(xiàn)近26億元。

正是此次高送轉,使得其股價縮至原先的三分之一。

2016年3月21日,海潤光伏再次發(fā)布定增預案,擬以2.7元/股非公開發(fā)行不超過74074.07萬股,募資20億元,用于收購源源水務100%股權和220MW并網光伏電站建設項目。

在這樣的背景下,香港上市公司華君控股(00377.HK)旗下的華君電力和保華興資產,以及海潤光伏關聯(lián)方瑞爾德,成為上市公司的戰(zhàn)略投資者。

其中,華君電力認購比例79.83%;保華興資產認購比例5.17%;瑞爾德認購比例15%。如果上述定增完成,“華君系”將合計持股11.52%,楊懷進合計持股從6.61%上升為7.75%。

盡管2017年3月4日,該定增因“再融資政策法規(guī)、資本市場環(huán)境、融資時機等因素發(fā)生變化”戛然而止,不過,“華君系”領頭人、被稱為遼寧隱秘富豪的孟廣寶,已經先行入主了海潤。

2016年4月15日,海潤股東紫金電子、楊懷進和吳艇艇三方宣布解除一致行動人關系。同時,紫金電子將撤出其在董事會中委派的成員,就在同一天,孟廣寶出任海潤光伏董事長,此后其控制了5個非獨立董事席位中的4席。

“2016年全年-2017年上半年,公司的實際經營管理都掌握在孟廣寶這邊,原團隊屬于配合的角色。”海潤光伏證券事務部人士稱。不過,孟廣寶似乎并沒有專注光伏業(yè)務,而是跨界布局房地產和金融業(yè)務。

據2016年年報,在海潤光伏投資設立的39家子公司中,有11家子公司涉及房地產投資開發(fā)、建筑設計領域。

2016年10月18日,海潤光伏宣布擬參與投資華君海潤醫(yī)養(yǎng)健康股權投資基金,總規(guī)模擬為50億元。

直到2016年4月26日,大華會計師事務所對海潤光伏2016年年報出具“無法表示意見”的審計報告,才讓華君系與上市公司被隱藏的關聯(lián)交易浮出水面。

2016年12月,海潤光伏旗下子公司海潤光伏(上海)有限公司與常州保華置業(yè)有限公司股東簽訂股權轉讓協(xié)議,受讓常州保華置業(yè)有限公司100%股權,其后支付了1.53億元,該事項“未經董事會批準”,屬于“重大交易審批業(yè)務中內控失效”。

此外,海潤光伏為上海保華萬隆置業(yè)有限公司16億元借貸擔保,“未經過職能部門申請和管理層審核,直接通過了董事會的審批,內控缺失”。

“一般的關聯(lián)交易,需要提交公司OA系統(tǒng),提交材料,由我們來發(fā)起董事會會議,經過董事會統(tǒng)一審議。”上述證券事務部人士回憶,華君系掌控公司時,不少關聯(lián)交易信息繞過證券部,甚至連他們都無法穿透。

誰將是掌舵者?

據海潤光伏2月5日公告披露,其現(xiàn)有241925位股東,除了創(chuàng)始人楊懷進持股6.61%,還有王海定(持股0.46%)、陳慶桃(持股0.22%)、鐘奇光(持股0.19%)等牛散現(xiàn)身。

在2017年7月,孟廣寶辭去董事長一職后,這家沒有實際控制人的上市公司,亟需回答,誰是新的掌舵者這個問題。

ST海潤第六大股東的牛散陳慶桃3月14日表示,“沒有時間詳細研究,就買了一點。”不過依據其以往的投資風格,其對ST股重組頗有研究。

相比這些等待重組成功的中小股東,一位以2元/股成本買入3萬元的海潤光伏小股東則略為悲觀,“買入早,現(xiàn)在險”,“海潤的負債太多,重組是不是存在一定困難”。

3月14日,曾在2017年7月要求解除罷免董事長孟廣寶一職的獨董徐小平,沒有正面回應對公司經營的看法,“公司的經營情況去問董秘”。

“現(xiàn)在看起來比較困難,但是經歷過這么多事之后,大家更加齊心。”一位海潤員工表示。