1月1日晚間,寧夏嘉澤新能源股份有限公司(下稱“嘉澤新能”)發(fā)布了關于重大資產(chǎn)重組進展暨繼續(xù)停牌公告(下稱公告),嘉澤新能重組的標的資產(chǎn)為中盛光電100%股權(quán)。也就是說,中盛光電將借道嘉澤新能曲線上市。

而早在2014年,中盛光電就籌劃上市,但此后決定回歸新三板,并擇機進入A股。此次曲線上市,中盛光電為何選擇嘉澤新能?此外,蹊蹺的是此次資產(chǎn)重組的雙方主業(yè)并不相同,更為重要的是中盛光電的營收為嘉澤新能的10倍,而具體的重組方案又將是怎樣呢?

3年后借道上市

中盛光電計劃了3年的上市,終于迎來了實質(zhì)性進展。

嘉澤新能公告指出,本次重大資產(chǎn)重組方案初步擬定為上市公司發(fā)行股份購買中盛光電100%股權(quán),并視標的資產(chǎn)的具體需求募集配套資金。

早在2014年,中盛光電就籌劃上市。據(jù)媒體彼時公開報道,中盛光電將電站業(yè)務剝離出來,成立了“中盛新能源”,并計劃2015年一季度赴美上市。但此后決定回歸新三板,并擇機進入A股。

對于中盛光電上市過程中,緣何多番波折,此次為何借道中盛光電上市,《華夏時報》記者向中盛光電CEO佘海峰發(fā)去采訪提綱,佘海峰表示:“目前公司處于比較特殊的時期,不太方便接受采訪。”

不過,從光伏行業(yè)的市場大環(huán)境看,曾看好美國良好的融資平臺而蜂擁到美國上市,如今遭遇美股市場對公司估值偏低的光伏企業(yè)們,自2015年國內(nèi)A股市場牛市期間,就開始陸續(xù)私有化。

中國能源經(jīng)濟研究院院長紅煒在接受《華夏時報》記者采訪時表示:“光伏產(chǎn)業(yè)是需要金融支持的一個產(chǎn)業(yè),與資本市場的運作必不可分,此前光伏企業(yè)在美國上市進行比較好融資,但近兩年整個國外資本市場融資乏力,所以中概股光伏企業(yè)選擇私有化回到國內(nèi)。”

與美國市場相對的是,國內(nèi)光伏市場的持續(xù)景氣。

據(jù)國家能源局1月2日對外公布的數(shù)據(jù)顯示,2017年1月至11月,我國光伏發(fā)電量達1069億千瓦時,同比增長72%,光伏年發(fā)電量首超1000億千瓦時。與此同時,截至2017年11月底,我國光伏累計裝機容量達12579萬千瓦,同比增長67%,累計裝機容量占總電力裝機的比重達7.5%,同比增加2.7個百分點。

公開報道顯示,2016年11月,中盛光電與三一集團旗下的三一太陽能有限公司簽訂協(xié)議,雙方出資組建合資公司,三一集團將向合資公司提供其國內(nèi)制造基地的所有廠房屋頂,進行分布式光伏電站的投資建設、運營。

另據(jù)中盛光電官微顯示,12月28日,中盛能源與三一集團合作的位于長沙和常熟的首批7個分布式光伏發(fā)電項目,總計22.19MW全容并網(wǎng)成功。

不過,佘海峰早前接受媒體采訪時曾表示,光伏行業(yè)回暖以來有一個非常明顯的現(xiàn)象,產(chǎn)能擴張加快,甚至有不理性的產(chǎn)能過度擴張,對市場過度自信,“不能頭腦過熱,不管是企業(yè)還是市場都應更加冷靜一些。”

重組仍存變數(shù)

在此次中盛光電借道上市過程中,似乎也并非如想象的會平坦順暢,原因則為中盛光電與嘉澤新能業(yè)績的懸殊與業(yè)務之間的不完全匹配。

據(jù)了解,中盛光電所處的行業(yè)屬于電力、熱力生產(chǎn)和供應業(yè),主要從事國內(nèi)外光伏發(fā)電項目的開發(fā)、轉(zhuǎn)讓和EPC總承包業(yè)務。中盛光電的控股股東為泰通(泰州)工業(yè)有限公司,實際控制人是王興華先生。

而嘉澤新能是一家致力于綠色能源開發(fā)的大型民營發(fā)電企業(yè),主營風力發(fā)電,太陽能發(fā)電,智能微電網(wǎng)的投資、建設及開發(fā)運營。2017年7月20日,嘉澤新能正式登陸A股市場,據(jù)其發(fā)布的招股書顯示,報告期內(nèi),嘉澤新能的風力發(fā)電業(yè)務快速增長,其2014年、2015年、2016年收入占比分別為86.94%、85.41%和90.66%,是公司的核心業(yè)務。

主業(yè)為風電的嘉澤新能與重組標的公司是光伏電站為主的中盛光電并不匹配。更重要的是,兩者在業(yè)績體量上也相差懸殊。

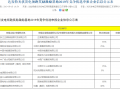

據(jù)嘉澤新能三季報數(shù)據(jù)顯示,報告期內(nèi)公司實現(xiàn)營業(yè)收入6.23億元,同比增長29.64%;實現(xiàn)凈利潤1.28億元,同比增長45.17%。

而據(jù)公開報道中盛光電2013年和2014年的收入分別為19億元和19.1億元,2015年至2017年收入預計為28.7億元、45.2億元和60.8億元。

從數(shù)據(jù)上看,如果嘉澤新能重組中盛光電,似乎很難擺脫“蛇吞象”的質(zhì)疑。

而在上述公告中,嘉澤新能則指出,本次交易不會導致本公司控股股東、實際控制人發(fā)生變更。本次交易不構(gòu)成重組上市。本次重大資產(chǎn)重組事項尚存在不確定性。

如此嚴苛的條件,上市4個月的停牌擬重大資產(chǎn)重組的“風電新貴”嘉澤新能與光伏電站巨頭是否會擦出火花呢?

著名經(jīng)濟學家宋清輝在接受《華夏時報》記者采訪時表示:“只有6億元營收的嘉澤新能資產(chǎn)重組營收達60億元的中盛光電,這樣的‘蛇吞象’重組方案在行業(yè)不常見??赡苁侵惺⒐怆姙楣?jié)省時間成本、追求快速上市的無奈之舉。”

如果中盛光電為快速上市而被“吞下”,這次資產(chǎn)重組又會怎樣操作呢?

“這樣的情況下,重組將如何實施是一個耐人尋味的問題,幾乎無先例。因為嘉澤新能與中盛光電的重組事項已經(jīng)達到重組上市的交易規(guī)模要件,而要實現(xiàn)嘉澤新能在公告中提及的‘本次交易不構(gòu)成重組上市’,則要確保該公司實際控制人不發(fā)生變更,但這可能存在一定的監(jiān)管方面風險。”宋清輝告訴記者:若要強行進行重組,或只有為數(shù)不多的辦法,例如中盛光電“自掉身價”降低資產(chǎn)估值、上市公司大股東參與募集配套資金變相增持、提高現(xiàn)金支付比例、標的資產(chǎn)控制人主動降低持股比例等。