本期關注

?多晶硅價格增速先急后緩

?多晶硅企業(yè)輪線檢修,復產(chǎn)產(chǎn)能補供應

?自韓國進口量持續(xù)高位,德國進口量日漸增加

?“6•30”后再現(xiàn)搶裝潮,美國“201”案塵埃未定

?多晶硅后市預測

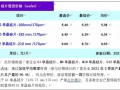

一、多晶硅價格增速先急后緩

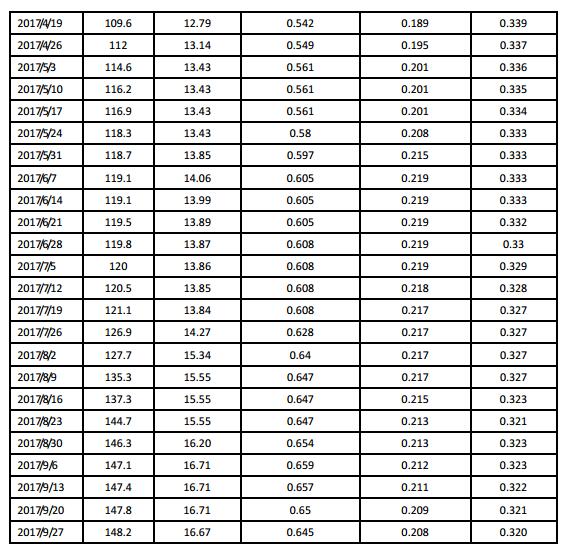

2017年第三季度多晶硅價格延續(xù)上漲走勢,從7月初的12.00萬元/噸,一路上漲到9月底的14.82萬元/噸,增幅為23.5%。其中7-8月份增速較急,到8月底的14.63萬元/噸,漲幅已達21.9%,隨后增速放緩,8月底到9月底一月內(nèi)增幅僅為1.3%。

支撐7-8月份多晶硅價格增速較快的原因:

一方面是由于7月初中硅、永祥以及韓國OCI、韓華檢修,截止8月底OCI和中硅尚未完全恢復生產(chǎn),另再加之江蘇中能、賽維LDK、盾安光伏安排的部分裝置停車檢修,使得國內(nèi)外市場供應量縮減,而需求在國內(nèi)“930”和美國“201”條款的刺激下持續(xù)火熱,硅料企業(yè)只要手中有料可簽,下游愿以更高價成交,因此旺盛需求是導致多晶硅價格上漲的主要因素;另一方面受環(huán)保督查影響,大量工業(yè)硅企業(yè)減產(chǎn)甚至停產(chǎn),供應不足使得工業(yè)硅價格大幅飆升,多晶硅原料成本的上漲同樣是導致硅料價格上漲的重要因素。

導致9月份多晶硅價格增速放緩的原因:

一方面是9月份砂漿硅片的價格小幅下滑和貿(mào)易商低價拋售,都造成了硅料市場價格觸頂?shù)募傧?,導致下游簽單略顯猶豫,成交價以持穩(wěn)為主;另一方面是多晶硅供應依舊偏緊,無料可供,在主流訂單價格持穩(wěn)的情況下,即便有擠出的小單成交價略微上調(diào),均價也難以大幅增加,因此9月份多晶硅價格增速相對7-8月略有放緩。

圖12017年1月-2017年9月國內(nèi)多晶硅現(xiàn)貨報價單位:萬元/噸

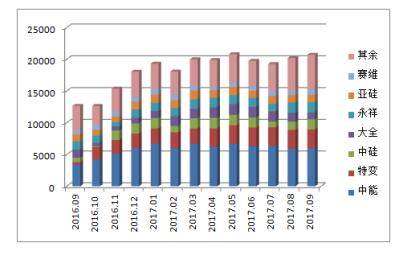

二、多晶硅企業(yè)輪線檢修,復產(chǎn)產(chǎn)能補供應

硅業(yè)分會統(tǒng)計,截止2017年9月底,國內(nèi)在產(chǎn)多晶硅企業(yè)21家,有效產(chǎn)能共計26.4萬噸/年,產(chǎn)能在逐步提升,三季度產(chǎn)能增量主要來自江蘇康博(1萬噸/年)、寧夏東夢(1000噸/年)、東方希望(產(chǎn)能正逐漸釋放)。根據(jù)在產(chǎn)多晶硅企業(yè)的擴產(chǎn)進度來看,截止2017年底,國內(nèi)多晶硅年產(chǎn)能將達到30萬噸/年左右。

2017年三季度國內(nèi)多晶硅產(chǎn)量共計6.04萬噸,同比增加26.6%,分月度產(chǎn)量分別為:7月份1.95萬噸,8月份2.02萬噸,9月份2.07萬噸。7月份產(chǎn)量環(huán)比減少1.5%,主要是由于7月初四川永祥和洛陽中硅分線檢修,以及陜西天宏上月檢修7月中復產(chǎn)。7月底江蘇中能由于設備原因進行了小部分檢修,影響部分供應。8月份產(chǎn)量環(huán)比增加3.6%,主要是增加了江蘇康博、寧夏東夢、東方希望的新增產(chǎn)能釋放量,其中江蘇康博7月份第二條7000噸/年生產(chǎn)線投產(chǎn),8月份產(chǎn)能達到1萬噸/年,躋身國內(nèi)萬噸級企業(yè)行列。9月份國內(nèi)產(chǎn)量進一步增加,增量主要來自洛陽中硅和賽維LDK檢修后恢復滿產(chǎn)釋放量和東方希望1.5萬噸/年的一期產(chǎn)能釋放增量。三季度按產(chǎn)量排序,江蘇中能、新特能源和四川永祥分別位居前三位,這三大企業(yè)產(chǎn)量占總產(chǎn)量的52.2%。中能、新特、永祥、大全、中硅、亞硅、賽維七家萬噸級企業(yè)產(chǎn)量共計4.55萬噸,占國內(nèi)總產(chǎn)量的75.3%。

從各企業(yè)生產(chǎn)情況看,江蘇中能7月底部分裝置檢修,供應有所減少,在后續(xù)月度生產(chǎn)計劃中補回,預計全年出貨量仍然增長,另其顆粒硅項目已連續(xù)兩個月穩(wěn)定產(chǎn)出,月產(chǎn)量在150-200噸/月,正常外售,率先打破了國內(nèi)顆粒硅技術封鎖,填補國內(nèi)顆粒硅生產(chǎn)的技術空白;新特能源相比其他企業(yè)一般提早簽訂一個月訂單,為滿足供應一直堅持生產(chǎn),檢修時間延后到10月份,屆時將分線檢修,仍可滿足部分供應。四川永祥7月初檢修一周后,產(chǎn)能正式達到2萬噸/年,正式位居國內(nèi)產(chǎn)能第三。洛陽中硅7月初開始的檢修影響近一半產(chǎn)量,后陸續(xù)復產(chǎn)直到9月底恢復滿產(chǎn)。新疆大全9月份已完成一條線的完整檢修,10月份將繼續(xù)第二條線的檢修。賽維LDK和內(nèi)蒙盾安均在8月份進行檢修,分別于8月底和9月中恢復正常生產(chǎn)。

圖22016年9月-2017年9月國內(nèi)多晶硅分企業(yè)產(chǎn)量圖單位:噸

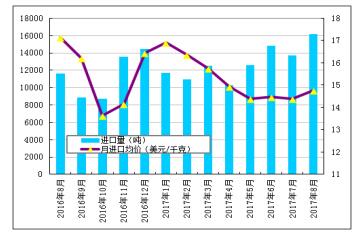

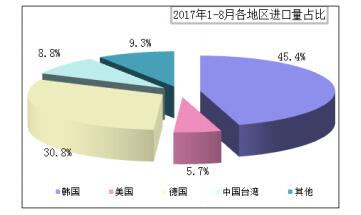

三、自韓國進口量持續(xù)高位,德國進口量日漸增加

根據(jù)海關最新數(shù)據(jù)統(tǒng)計,2017年8月份我國多晶硅進口量再創(chuàng)歷史新高,達到16141噸,環(huán)比增加17.7%,同比增加38.6%,比2017年6月份歷史高點還高出8.9%。2017年截止8月份,八個月單月進口量都在萬噸以上,其中有五個月單月進口量都超過1.2萬噸,1-8月份累計進口多晶硅10268噸,同比增加8.5%。導致多晶硅進口量持續(xù)居高不下的原因主要有:

第一,從韓國進口量居高不下。8月份從韓國進口量為6453噸,環(huán)比增加22.2%,同比大幅增加14.3%,占8月份總進口量的40.0%,占韓國月總產(chǎn)能的94.4%,即幾乎全部產(chǎn)出供往中國。1-8月份累計自韓國進口量達到46583噸,占累計總進口量的45.4%。

第二,從德國進口量一路飆升再創(chuàng)新高。8月份從德國進口多晶硅為5409噸,占進口總量的33.5%,環(huán)比增加14.1%,比1-8月累計月均進口量高出36.6%!這可能與瓦克在美國的2萬噸/年多晶硅陸續(xù)出量有關,美國生產(chǎn)的多晶硅難以進入中國市場,所以瓦克在德國生產(chǎn)的多晶硅則幾乎全量進入中國,其他地區(qū)的市場需求量則從美國出貨,因此海關數(shù)據(jù)中從德國的進口量持續(xù)增加。但是9月份瓦克美國工廠發(fā)生爆炸事故,或許德國出貨中有部分硅料將分到其他地區(qū),9月份進入中國的硅料有減少的可能。

第三,從美國按保稅區(qū)倉儲方式進口不減。8月份美國進口多晶硅量為751噸,占總進口量的4.7%,環(huán)比增加20.7%,其中按加工貿(mào)易方式進口占比達73.5%,同時加工貿(mào)易進口量中90.9%通過“保稅區(qū)倉儲”的方式進入。1-8月份累計從美國進口5840噸,其中按“保稅區(qū)倉儲”的方式進口在加工貿(mào)易進口量中占比達到86.7%。

綜上,自韓國進口量長期維持高位,德國進口量日漸增加,以及自美國按加工貿(mào)易方式占絕對主導,是導致總進口量持續(xù)維持高位的主要因素。

圖32016年8月-2017年8月多晶硅進口量及進口均價示意圖數(shù)據(jù)來源:海關

圖42017年1-8月累計從各地區(qū)進口量占比數(shù)據(jù)來源:海關

四、“6•30”后再現(xiàn)搶裝潮,美國“201”案塵埃未定

“6•30”后再現(xiàn)搶裝潮

一直以來,光伏行業(yè)都在“超預期發(fā)展”,同時占有朝陽性和戰(zhàn)略性優(yōu)勢,具備較強的國際競爭力并將長期保持。“630”節(jié)點帶動了上半年光伏搶裝潮,第三季度則在領跑者、光伏扶貧、分布式項目和透支美國市場的支持下,再現(xiàn)搶裝潮。中電聯(lián)行業(yè)發(fā)展與環(huán)境資源部發(fā)布的最新《2017年1-8月份電力工業(yè)運行簡況》統(tǒng)計顯示:1-8月,全國基建新增太陽能發(fā)電38.28GW,比上年同期多投產(chǎn)16.49GW。而1-7月,全國新增太陽能裝機34.92GW,即單8月份太陽能新增裝機容量達到3.36GW。

隨著新一批領跑者計劃和前沿技術應用基地的推進,不論是硅片還是電池片環(huán)節(jié),高效PERC電池和金剛線切割硅片都將因能夠有效節(jié)省生產(chǎn)成本而迅速成為主流,然而短期內(nèi)產(chǎn)能無法滿足訂單,則導致市場供不應求。到年底前的四個月時間內(nèi),平均每個月按2GW安裝計算,2017年全年裝機將超過45GW,若分布式補貼政策進一步明朗,年底將再現(xiàn)搶裝潮,全年裝機將再創(chuàng)新高。

美國“201”案塵埃未定

9月22日,美國“201”調(diào)查做出損害裁決,美方認定進口光伏產(chǎn)品大量增加是造成美國內(nèi)產(chǎn)業(yè)嚴重損害的實質原因,并將研究對進口產(chǎn)品采取限制措施。加拿大、新加坡可能享有豁免,因此業(yè)者搶著出貨美國的沖勁有限,目前僅有原先就已排定要在十月中之前出貨美國的第三地廠家仍按原本計劃生產(chǎn),中國大陸產(chǎn)能考慮到風險或將延后啟動出貨。

2017年上半年,我國對美國光伏組件出口額同比下降96.6%,對德國同比下降96.3%,對荷蘭同比下降73.7%;而對印度出口額同比增長67.3%,對巴西出口額同比增長117.9%,對墨西哥同比增長284.7%。在此基礎上,海關統(tǒng)計,2017年上半年,我國對美國光伏出口占光伏出口總量的比重不到1%。從市場格局來講,近幾年已經(jīng)發(fā)生了巨大變化,2016年亞洲已經(jīng)當之無愧成為全球最大的市場,而且新增市場占到三分之二,歐洲市場已經(jīng)萎縮到9%,美國條款的限制對中國光伏影響甚微。但從中國光伏海外布局的角度來看,由于歐美頻繁對國內(nèi)光伏企業(yè)發(fā)起反傾銷調(diào)查,國內(nèi)眾多光伏企業(yè)紛紛在越南、泰國、印尼等東南亞國家建廠,美國啟動的“201”調(diào)查,將殃及中國光伏企業(yè)在海外的產(chǎn)能布局。

但本案塵埃尚未最終落定,“201”條款申訴步驟顯示,美國國際貿(mào)易委員會在做出肯定性損害裁決后,需將其提交給總統(tǒng),并由總統(tǒng)做出是否采取救濟措施的最終決定。措施形式可包括提高關稅、實施配額、貿(mào)易調(diào)整援助以及上述任何措施的組合。

五、多晶硅后市預測

從年初到9月底,國內(nèi)多晶硅均價12.99萬元/噸,相比去年同期小幅上漲1.5%。未來預期:需求方面,進入第四季度后,第二批領跑者基地、光伏扶貧等項目、各省指標的陸續(xù)發(fā)放以及分布式補貼即將調(diào)整等政策繼續(xù)刺激終端需求,以及由于金剛線切割硅片和黑硅電池片新技術帶來的成本下降后對下游消費形成的側面刺激,具體表現(xiàn)為下游鑄拉晶企業(yè)采購意向較為明朗,部分企業(yè)已開始洽談11月份訂單。供應方面,十月份新特、大全、南玻、神舟、國電均有檢修計劃,國內(nèi)供應將有所減少。因此在終端需求穩(wěn)定,供應減少的情況下,預計未來一個月之內(nèi),多晶硅價格仍可獲支撐。四季度若沒有新光伏補貼政策到位,多晶硅價格或因終端需求的降溫而有所回落,低點大約在12-13萬元/噸。