1、今年新能源最閃耀的賽道無疑是高電價刺激下井噴式增長的歐洲家儲,需求高增長拉動產業(yè)鏈的出貨彈性,并促成了順暢的價格傳導能力,致使相關企業(yè)量利齊升,鋰電池的派能、鵬輝,逆變器的陽光、錦浪、固德威、德業(yè)等,依然是儲能最確定的投資方向。但儲能的高景氣不止于家儲,近兩年大型儲能也處于爆發(fā)的拐點,美國持續(xù)高增,中國、歐洲蓄勢待發(fā),如明年鋰電資源、材料價格下行,大型儲能產業(yè)鏈也有望呈現(xiàn)量利齊升。

2、從數(shù)據(jù)上看:

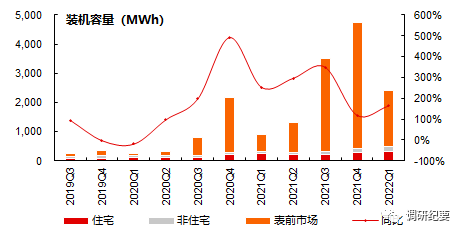

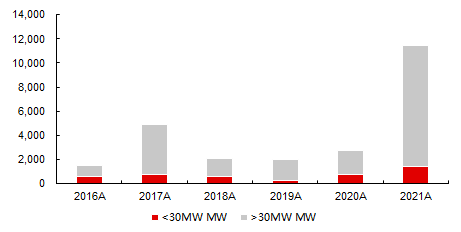

1)WoodMac口徑,美國2021年儲能裝機10.5GWh,同比增長198%,其中表前大型儲能9.1GWh,占比87%;2022Q1美國儲能裝機2.4GWh,同比增長163%,其中表前儲能1.9GWh;美國表前市場因鋰電池供給和價格因素,有部分項目推遲,但需求并未消失,是后續(xù)延續(xù)高增長的基礎;預計2022年裝機超20GWh,采購需求40GWh。

2)Solar Media口徑,英國公用事業(yè)儲能招標11.5GW,創(chuàng)歷史新高,在動態(tài)遏制、長期平衡機制模式中,儲能較天然氣都已具備更強的競爭優(yōu)勢,未來放量可期。

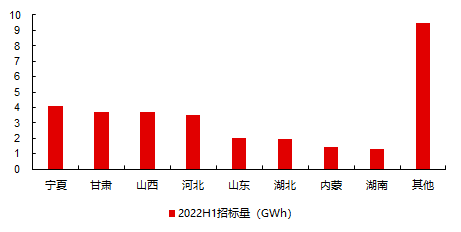

3)索比儲能網統(tǒng)計,國內2022H1電化學儲能項目招標達14.2GW/31.2GWh(單6月達到2.2GW/4.5GWh;2021年國內裝機2.4GW/5GWh左右),尤其是寧夏、甘肅、山西、河北、山東的招標規(guī)模領先;隨著國內可再生能源的快速發(fā)展,儲能調節(jié)已經具備必要性,三北、山東、山西等地為國內大型儲能先行示范,若未來一年內“容量電價機制、輸配電價核算”的政策落地,國內大型儲能爆發(fā)在即。

3、國內大儲能招標超預期

近期,南網科技在其電子采購交易平臺發(fā)布2022-2024年儲能電池單體框架協(xié)議采購項目招標公告,標的為0.5C磷酸鐵鋰電池單體,預計招標規(guī)模為5.56GWh;此外近期各地大型光儲、獨立儲能項目招標頻繁啟動,如近日華能啟動云南四個光儲項目儲能設備采購工作,按照10%/2h配儲比例,總規(guī)模達到110MWh,而值得注意的是,云南此前并未有明確的政策文件對新能源配儲的容量和比例進行過要求。

1)看增速:國內增速不低于歐洲戶儲,且量更大。歐洲21年的戶儲裝機在2-3GWh,22年預期是在5-6GWh,23年的預期是12GWh,即近兩年歐洲的戶儲增速都是100%。反觀國內,截至2022年7月12日,國內累計電化學EPC和設備招投標合計約7.64GW/14.87GWh(為還原真實數(shù)據(jù),在項目備案中,剔除設計框架標、報告編制標、勘察設計服務標、監(jiān)理標等),其中大部分項目要求年底前完工。因而,預計22年國內儲能(僅考慮電力系統(tǒng))裝機在6GW+/12GWh+,而21年國內電化學儲能裝機在1.87GW/3.49GWh(CNESA口徑),同比增速近250%。伴隨電池原材料成本的下降,疊加儲能補貼政策的落地,預計23年儲能裝機依然會翻倍裝機,預期在12GW/24GWh。

2)看拐點:國內儲能產業(yè)正在良性且高速的發(fā)展。邏輯一:儲能建設勢在必行,補貼政策或為重要推手。當前電網消納能力有限,在保證一定風光利用率的前提下,或無法支撐起市場所預期的集中式風光裝機。或唯有出臺相應的補貼政策才能拉動國內儲能發(fā)展,解決高比例可再生能源并網所造成的電網消納與穩(wěn)定性問題。邏輯二,風光大基地建設提速,疊加儲能商業(yè)模式改善,下半年發(fā)電側配儲有望迎來快速且良性的發(fā)展。目前,國內風光大基地要求強配儲能,比例一般為10%-20%,時長多為2h。然而配置的儲能,由于沒有盈利模式,多為閑置,存在“劣幣驅逐良幣”的現(xiàn)象。能源局正在出臺相關的政策去疏導,如在6月的政策中提到:對于發(fā)電側,配儲項目符合資質后可以參與電力市場,獲得合理的收益。