硅料

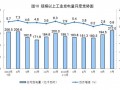

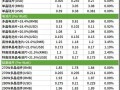

本周硅料價(jià)格繼續(xù)小幅上漲,整體單晶用料的人民幣報(bào)價(jià)為249元/KG左右。近期市場(chǎng)熱度持續(xù),大部分企業(yè)已將4月份訂單簽訂完畢,本周僅有個(gè)別料企有余量及散單成交,拉漲本周硅料價(jià)格。此外受疫情影響,物流配送存在延遲現(xiàn)象,部分地區(qū)用料緊張,且硅片維持高開(kāi)工率運(yùn)營(yíng),新增產(chǎn)能釋放進(jìn)度也有所加快,硅料供應(yīng)緊缺,價(jià)格支撐力足。

觀察硅料環(huán)節(jié)的生產(chǎn)運(yùn)行及出貨情況,個(gè)別料企仍在小型維護(hù)中,整體影響不大,部分硅料企業(yè)將4-5月份進(jìn)行檢修,短期內(nèi)硅料供不應(yīng)求的市場(chǎng)預(yù)期延續(xù),價(jià)格也將高位企穩(wěn)。預(yù)計(jì)Q2終端需求將受印度和美國(guó)市場(chǎng)等多重因素影響,導(dǎo)致下游各環(huán)節(jié)調(diào)整開(kāi)工率,屆時(shí)硅料價(jià)格需看下游需求與硅料檢修狀態(tài)下的供應(yīng)匹配程度。

硅片

本周硅片價(jià)格全線(xiàn)上漲,特別是大尺寸硅片。M6尺寸已加速切換至182,且已成市場(chǎng)定制產(chǎn)品,市場(chǎng)靈活性差,后續(xù)供應(yīng)緊張;M10主流成交價(jià)格為6.77元/片左右,G12主流成交價(jià)格為9.05元/片左右。本周中環(huán)公布了最新牌價(jià),其中M10和G12漲幅明顯。近期市面上各大企業(yè)都在加快“薄片化”進(jìn)程,終端對(duì)于大尺寸及薄片的偏好明顯,目前市場(chǎng)上大尺寸硅片的主流厚度已減薄至160μm。

觀察硅片環(huán)節(jié)的生產(chǎn)運(yùn)行及出貨情況,雖然從各家規(guī)劃產(chǎn)出來(lái)看硅片仍維持高開(kāi)工率,但是面臨的問(wèn)題還是坩堝、切片機(jī)的瓶頸,不排除4月硅片企業(yè)有減產(chǎn)的可能;受疫情因素影響,當(dāng)前產(chǎn)業(yè)鏈運(yùn)轉(zhuǎn)較滯后,物流運(yùn)輸受阻,切片周轉(zhuǎn)慢、產(chǎn)能不足,切片的減少也可能加劇硅片企業(yè)的漲價(jià)欲望。

電池片

本周電池片價(jià)格呈微漲態(tài)勢(shì),單晶M6電池片主流成交價(jià)微漲至1.11元/W左右,M10電池片主流成微漲至1.15元/W左右,G12電池片主流成交價(jià)微漲至1.16元/W左右。本周硅片價(jià)格進(jìn)一步上漲,疊加疫情因素,上游硅片及電池片出貨物流運(yùn)輸受到影響,部分電池片企業(yè)跟隨漲勢(shì)調(diào)整價(jià)格,但組件企業(yè)對(duì)調(diào)漲后的價(jià)格接受度不高,短期內(nèi)雙方將持續(xù)博弈。目前有電池片企業(yè)反饋,4月訂單熱度持續(xù),部分散單報(bào)價(jià)上揚(yáng)并已成交,若硅片價(jià)格持續(xù)上漲,電池片仍有上漲可能。

組件

本周組件價(jià)格大體持穩(wěn),單晶166組件主流成交價(jià)為1.87元/W左右,單晶182組件主流成交價(jià)為1.89元/W左右,單晶210組件主流成交價(jià)為1.9元/W左右。近期上游成本不斷抬升,部分組件企業(yè)嘗試漲價(jià),但終端接受度較低,組件環(huán)節(jié)承壓明顯。需求方面,印度搶裝需求減弱,及美國(guó)重啟反規(guī)避調(diào)查部分企業(yè)考慮到可能存在的“追溯”影響,使得海外需求有所放緩;國(guó)內(nèi)方面,集中式項(xiàng)目?jī)r(jià)格接受度有限,仍處于博弈中,分布式項(xiàng)目需求持續(xù)向好。目前疫情加劇,部分組件廠商生產(chǎn)、運(yùn)輸受到一定影響,若上游價(jià)格繼續(xù)上漲,組件價(jià)格仍有上漲可能。

輔材方面,本周玻璃價(jià)格小幅上漲,本周3.2mm玻璃底部?jī)r(jià)格有抬升跡象,主流成交價(jià)漲至28元/㎡左右,2.0mm厚度的玻璃主流成交價(jià)為21元/㎡左右。由于生產(chǎn)成本較高,部分玻璃企業(yè)上調(diào)價(jià)格,近期組件出貨順暢,庫(kù)存持續(xù)下降,市場(chǎng)對(duì)于漲價(jià)后的玻璃價(jià)格接受度提高。