進入六月后,以往被認為必須要完成“政治任務”的央國企,目前已大面積停工,等待組件價格回落,部分電池和組件企業(yè)的開工率已不足30%。最麻煩的當屬海外項目,由于之前施行的一周一議價格,導致本已溝通不暢的海外項目根本無法執(zhí)行,甚至由于組件定價是期貨生意,多家組件企業(yè)面臨著被起訴的風險。

上周三,光伏行業(yè)熱點難點問題座談會在京召開,工信部、國家能源局分別派人現(xiàn)場出席會議,會后發(fā)布了《關(guān)于促進光伏行業(yè)健康可持續(xù)發(fā)展的呼吁》,建議全體會員和光伏企業(yè)守法合規(guī)、理性經(jīng)營,尊重契約精神,自覺抵制對多晶硅、硅片產(chǎn)品的過度囤貨、哄抬物價行為,以及非自身生產(chǎn)經(jīng)營需求的投機行為。

《呼吁》發(fā)布之后,多支光伏股票大漲,但專家認為,決定今年市場的是硅料價格到底是在6月下調(diào)還是9月:如果在6月底之前,行業(yè)還有時間恢復元氣,平衡產(chǎn)能;如果拖到三季度后,光伏行業(yè)將整體出現(xiàn)雪崩,不僅無法完成生產(chǎn),也會因過剩對上游企業(yè)造成沉重打擊。

一位業(yè)內(nèi)資深人士表示,目前硅料已經(jīng)在供需上實現(xiàn)了平衡狀態(tài)。“硅片變薄之后,目前的全球硅料可以支撐大約190GW的需求,但今年顯然已經(jīng)無法完成這一裝機目標。”

索比光伏網(wǎng)主編曹宇表示:“硅料的漲跌多數(shù)是為了將過多的產(chǎn)能/需求擠出去。行業(yè)應該理性認知并正視市場規(guī)律,但少數(shù)惡意擾亂市場秩序的行為會加劇市場恐慌?,F(xiàn)在上游硅料企業(yè)超額利潤的背后,也隱藏著各自的困擾。如果上游企業(yè)未來不再謀求與下游合作,下游的不滿與威懾力非常有限。”他認為,產(chǎn)業(yè)鏈仍然存在崩盤可能性。

此外,據(jù)索比光伏網(wǎng)了解,目前浙江一批經(jīng)銷商囤積了3-5GW的硅料。按“3%緊缺帶來30%價格波動”理論計算,這部分硅料實質(zhì)上對行業(yè)價格影響巨大。在《呼吁》發(fā)布以及多個光伏項目停產(chǎn)時,硅料“擊鼓傳花”的賺錢模式很可能突然崩盤,這些囤料企業(yè)為了避免價格暴跌導致巨額虧損,會盡早拋貨,加上目前各家電池組件企業(yè)對于硅料下跌幅度不明,持觀望態(tài)度,很可能會造成市場的“急冷”現(xiàn)象。

對硅片企業(yè)而言,現(xiàn)在已經(jīng)到了硅料價格下調(diào)的關(guān)鍵節(jié)點,增加庫存意味著巨大的風險。之前硅片企業(yè)大肆擴產(chǎn),主要是為了爭奪硅料、擴大市場占有率。如果明知硅料價格將下滑,依然大舉采購硅料,很可能“賠了夫人又折兵”。事實上,據(jù)索比光伏網(wǎng)了解,部分龍頭企業(yè)的庫存(包括原料庫存和產(chǎn)品庫存)在座談會后將逐步進入市場,緩解供需矛盾,這也有利于產(chǎn)業(yè)鏈價格回落。

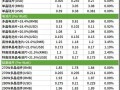

根據(jù)索比光伏網(wǎng)測算,按照央企6-7%的IRR要求倒推,組件含稅價格不能超過1.78-1.8元/W,對應硅料價格不超過18萬元/噸,當前市場行情已導致部分下游(電池、組件)企業(yè)被迫按現(xiàn)金成本銷售,而部分同時具備上、下游產(chǎn)業(yè)布局的企業(yè)還在通過“上游補貼下游”的策略低價競爭,這顯然不利于市場可持續(xù)發(fā)展。

對于降價幅度,有觀點認為,價格主要取決于市場整體需求關(guān)系,當前的緊平衡狀態(tài)不支持迅速降價;也有人認為,玻璃周環(huán)比降價30%的情形很可能出現(xiàn)在硅料環(huán)節(jié)。根據(jù)硅業(yè)分會此前發(fā)布的數(shù)據(jù),到2022年底,多晶硅產(chǎn)能將超過72萬噸(此處未統(tǒng)計東方希望25萬噸擴產(chǎn)計劃),對應組件超過250GW,超過全球市場對光伏組件的需求,包括硅料在內(nèi),產(chǎn)業(yè)鏈價格將大幅下探。筆者與多家機構(gòu)討論后認為,到今年三四季度,硅料價格有望低于15萬元/噸,使下游企業(yè)可以適當盈利。到明年二三季度,硅料價格將低于7萬元/噸,整個光伏市場裝機量也將大幅提升。

硅料價格下降,對下游而言意味著什么?索比光伏網(wǎng)認為,如果硅料價格降低30%,組件成本可降低0.15元/W;如果降至年初價格,組件成本可降低超過0.3元/W。從全球看,如果光伏產(chǎn)業(yè)鏈價格保持在合理水平,今年新增裝機規(guī)模大概率超過160GW,也可以為明年的爆發(fā)做好準備。