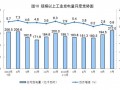

經(jīng)歷劇烈的政策沖擊,光伏市場(chǎng)規(guī)模仍在2018年成長(zhǎng)到101GW,且成長(zhǎng)動(dòng)能還會(huì)延續(xù),2019年全球需求可望站上110GW的新高,需求增強(qiáng)的同時(shí)也有分散化的現(xiàn)象,GW級(jí)市場(chǎng)將從2016年的6個(gè)成長(zhǎng)到2019年的16個(gè),前五大市場(chǎng)的總市占率則將由81.4%下降至約65%。

相對(duì)于市場(chǎng)的分散化,供應(yīng)端則持續(xù)往亞洲集中。根據(jù)EnergyTrend的產(chǎn)能數(shù)據(jù)庫(kù),全球電池、組件產(chǎn)能分別有69%、64%設(shè)置于中國(guó),更分別有高達(dá)92%、85%的產(chǎn)能位于印度以外的亞洲地區(qū)。進(jìn)一步分析2019年主要市場(chǎng)的供需狀況,中國(guó)大陸、東南亞、臺(tái)灣地區(qū)、韓國(guó)均屬供過于求的地區(qū),而美國(guó)、印度、歐洲等地則必須從這些地區(qū)進(jìn)口產(chǎn)品以滿足市場(chǎng)需求。

貿(mào)易壁壘下的競(jìng)爭(zhēng)分析

光伏市場(chǎng)的國(guó)際貿(mào)易關(guān)系自2012年起即持續(xù)受到貿(mào)易壁壘影響,2018年更接連發(fā)生美國(guó)201、印度防衛(wèi)性關(guān)稅、歐洲MIP結(jié)束、美國(guó)301等劇烈變動(dòng),使市況混沌不明。

由于終端市場(chǎng)仍然存在,供應(yīng)端如何配合就成了問題。根據(jù)各國(guó)市場(chǎng)的狀況來看,供應(yīng)端的產(chǎn)品流向有兩大型式:

1. 直接出口

澳大利亞、日本、東南亞等沒有貿(mào)易壁壘的市場(chǎng),各地產(chǎn)品進(jìn)出口不受任何限制。此類市場(chǎng)的組件采購(gòu)商首重組件的性價(jià)比、品牌與保固、發(fā)電質(zhì)量等面向,中國(guó)的一線大品牌在這些面向最具優(yōu)勢(shì)。

2. 加稅后出口

印度在2018年7月26日啟動(dòng)防衛(wèi)性關(guān)稅,然而觀察中國(guó)對(duì)印度的出口狀況,可見印度拉貨需求雖在8-10月因政策反復(fù)而陷入低點(diǎn),但11月之后的進(jìn)口量明顯回溫。印度市場(chǎng)仍有需求缺口,且中國(guó)多晶組件加稅后價(jià)格仍可控制在 US$0.29/W 以下,使印度的防衛(wèi)性關(guān)稅保護(hù)程度不足,僅有來自越南、泰國(guó)的免稅組件有機(jī)會(huì)與稅后的中國(guó)組件競(jìng)爭(zhēng)。

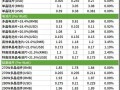

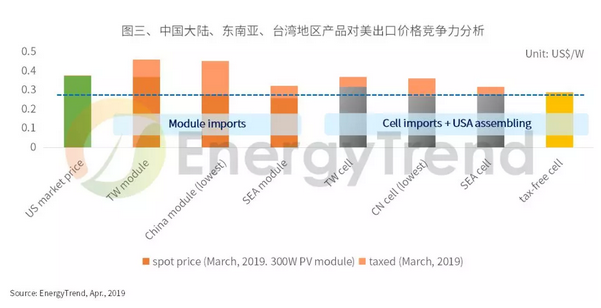

另一案例是美國(guó)。美國(guó)目前有約2.5GW電池與6.6GW的組件產(chǎn)能,對(duì)于2019年12.5GW的市場(chǎng)仍分別有10GW與5.9GW的需求缺口。土耳其、印度等國(guó)地產(chǎn)品雖完全免稅,但其產(chǎn)能有限,產(chǎn)品性價(jià)比亦不如主要的亞洲供貨商,因此美國(guó)必定會(huì)從亞洲進(jìn)口產(chǎn)品。在每年2.5GW的電池免稅額度用完后,就需進(jìn)口課稅產(chǎn)品。以臺(tái)灣地區(qū)、中國(guó)大陸、東南亞的電池與組件價(jià)格來分析,最具優(yōu)勢(shì)的是東南亞電池加上美國(guó)組件封裝,即圖三的藍(lán)線所示。其次是直接由東南亞進(jìn)口組件。

中國(guó)大陸與臺(tái)灣地區(qū)目前仍受中美雙反稅覆蓋,綜合稅率高于其他產(chǎn)地。臺(tái)灣地區(qū)業(yè)者現(xiàn)行綜合稅率為26.33 – 49.5%,中國(guó)產(chǎn)能的綜合稅率則為62.24–286.59%,但臺(tái)灣地區(qū)產(chǎn)品的價(jià)格較高,因此雙方最低稅率的稅后價(jià)格在伯仲之間。不過,因臺(tái)灣地區(qū)對(duì)美外銷以電池片為主,而中國(guó)大多是由垂直一體化廠家直接出口組件,所以主要是分別在電池與組件環(huán)節(jié)與東南亞產(chǎn)能競(jìng)爭(zhēng)。

除前述兩大形式外,貿(mào)易壁壘亦會(huì)造成供應(yīng)遞補(bǔ)與排擠兩種現(xiàn)象。舉例來說,印度的防衛(wèi)性關(guān)稅阻擋了馬來西亞產(chǎn)能,若因此發(fā)生供給空缺,則可能由鄰近而無關(guān)稅的越南、泰國(guó)產(chǎn)能遞補(bǔ),或者由稅后價(jià)格仍劃算的中國(guó)產(chǎn)能遞補(bǔ)。而供應(yīng)排擠最明顯的現(xiàn)象發(fā)生在歐洲。中國(guó)產(chǎn)品的價(jià)格在531新政后持續(xù)崩盤,且歐洲的MIP于2018年9月3日結(jié)束,使中國(guó)產(chǎn)品擁有極強(qiáng)的價(jià)格競(jìng)爭(zhēng)力,市占率從2018年10月起就超過了五成,對(duì)臺(tái)灣地區(qū)、韓國(guó)、東南亞等地造成了明顯的排擠效應(yīng)。

中國(guó)產(chǎn)能主宰市場(chǎng),東南亞供貨彈性最高

各產(chǎn)地所受限制不同,加上各地生產(chǎn)成本與產(chǎn)品市價(jià)有落差,在供應(yīng)鏈于2H18起劇烈降價(jià)的情況下,各國(guó)貿(mào)易壁壘的實(shí)質(zhì)門坎強(qiáng)度不一,全球產(chǎn)品流向亦十分混亂。整體來看,中國(guó)產(chǎn)能以其產(chǎn)品性價(jià)比與供貨能力而主宰全球市場(chǎng);臺(tái)灣地區(qū)以電池片外銷為主,且生產(chǎn)成本偏高,價(jià)格競(jìng)爭(zhēng)力較弱,外銷空間受到很大的挑戰(zhàn)。相較之下,東南亞產(chǎn)能具有生產(chǎn)成本低、供貨能力穩(wěn)定、出口空間較大等優(yōu)勢(shì)。即使在貿(mào)易壁壘存在的地區(qū),東南亞產(chǎn)能仍可依據(jù)市況變化來調(diào)配,供貨彈性最高。